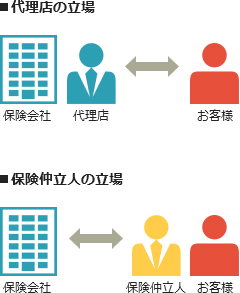

当社の保険仲立人業務と、保険代理店との違い

『保険仲立人(なかだちにん)』という言葉を初めて聞かれた方も多いのではないでしょうか。保険業法では

『保険仲立人(なかだちにん)』という言葉を初めて聞かれた方も多いのではないでしょうか。保険業法では

- 保険代理店は、保険会社の委託を受けて、

保険会社のために保険を販売する者 - 保険仲立人は、顧客の委託を受けて、

顧客のために保険を媒介(調達)する者

となります。

1996年の保険業法改正により、これまで全保険会社同一であった補償内容や保険料が自由化され、各社の保険内容がまったく異なるという時代に突入しました。

以降 各社が内容の異なる保険を販売するようになったため、

加入者は各保険の「約款」を精査し、

本当に適切な保険内容なのかを自身で判断しなければならなくなりました。

しかし、約款は専門用語ばかりの複雑な内容であり、

専門家でない限り補償範囲を正確に理解するのは困難です。

そもそも保険業法において

「保険代理店は、保険会社の委託を受けて、

保険会社のために保険を販売する者」と

定義されており、加入者(消費者)の代理人ではありません。

これでは、真の意味で「加入者のための保険」になるはずがありません。

そんな背景から作られたのが、保険仲立人制度です。

「保険仲立人は、顧客の委託を受けて、

顧客のために保険を媒介(調達)する者」と定義されています。

つまり、保険仲立人は加入者(消費者)の代理人として

最善の保険を調達することを法律で義務付けされているのです。

販売した保険に対して何ら責任を負わない保険代理店と違い、加入者に対して誠実義務がある保険仲立人は、法的な賠償責任を負っています。

加入者の代理人である限り、当然のことながらリスクに対するマネジメントスキルと専門的な保険知識が不可欠。

かつ、保険仲立人の登録を得るには難易度の高い試験に合格する必要があり、金融庁に保証金を2000万円〜8億円を供託しなければなりません。

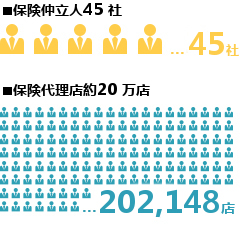

結果として、全国に約15万店ある保険代理店に対し、保険仲立人は現在国内に67社しか存在していないのです。

販売した保険に対して何ら責任を負わない保険代理店と違い、加入者に対して誠実義務がある保険仲立人は、法的な賠償責任を負っています。

加入者の代理人である限り、当然のことながらリスクに対するマネジメントスキルと専門的な保険知識が不可欠。

かつ、保険仲立人の登録を得るには難易度の高い試験に合格する必要があり、金融庁に保証金を2000万円〜8億円を供託しなければなりません。

結果として、全国に約15万店ある保険代理店に対し、保険仲立人は現在国内に67社しか存在していないのです。

単なる販売ではなく、企業の代理人であるという立場の違いは、

あらゆる場面において決定的な違いをもたらします。例えば

- 加入企業に対し、事故が発生しないよう企業体制の改善を提案する。

- 万一事故が起こっても顧客への商品やサービスの提供が中断されないよう、

予め事業継続計画を作成する。 - 決算書、償却明細書、業務委託契約書、災害補償規定などを

1ヶ月以上かけ徹底してリスクを発見・評価・分析する。 - 上記のリスクサーベイ(調査報告書)を元に、

オリジナルの保険プログラムを作成。 - 事故発生時の保険会社との保険金支払い交渉。

- 事故後の危機管理や示談交渉 等等。

上記はほんの一例ですが、保険代理店はこのような領域に精通していません。

法律上そして制度上、そもそもその責任が無いからです。

ここに日本ではまだあまり知られていない事実があります。

アメリカ独立エージェント&ブローカー協会(IIABA)の調査によれば、

保険先進国のアメリカでは、一般的な保険代理店が約1万5千店※に対し、

保険仲立人(ブローカー)は3万8千社を超えています。

※アメリカでは人数で数えるため、専属エージェンシーの1店舗当たりの平均就業者数を10人として換算

(IIABAの調査より算出)

当社は企業の戦略的リスクマネジメントパートナーとして、

保険仲立人という仕組みが日本においても常識となるよう今後も活動を続けて参ります。